Les héritages en Suisse : évolution depuis 1911 et importance pour les impôts

Marius Brülhart

13th December 2019

La moitié du patrimoine des Suisses provient d’un héritage. Le montant annuel des héritages et des donations augmente à un rythme soutenu : en 2020, il devrait atteindre 95 milliards de francs, contre 36 milliards de francs en 1999. Seuls 5% des héritages et 19% des donations profitent encore à des personnes de moins de 40 ans. Néanmoins, la charge fiscale sur les héritages a considérablement diminué au cours des dernières décennies : alors qu’en 1990, chaque franc suisse hérité était encore soumis à un impôt sur les successions de 4,1 centimes, la moyenne actuelle n’est que de 1,4 centime.

La principale motivation politique derrière ces réductions d’impôt était la concurrence fiscale entre les cantons. Toutefois, les analyses montrent que les variations d’impôts cantonaux sur les successions n’ont pas entraîné de mouvements migratoires perceptibles chez les contribuables âgé-e-s fortuné-es. Par conséquent, la réduction de l’impôt sur les successions représentait une perte pour les finances cantonales. À l’inverse, un retour au niveau de 1990 en matière d’impôts sur les successions pourrait permettre aux cantons et aux communes de générer 2,5 milliards de francs de revenus supplémentaires. Toutefois, il n’est pas certain que les impôts sur les successions réduisent l’inégalité de la richesse.

Introduction

« En ce monde rien n’est certain, à part la mort et les impôts. » Cette phrase célèbre de Benjamin Franklin est emblématique de la charge émotionnelle de l’impôt sur les successions. Cette question est aussi un sujet d’intérêt politique pérenne. En Suisse, les impôts sur les successions n’ont pas la cote. Au cours des trois dernières décennies, les cantons ont progressivement réduit leurs impôts sur les successions et les donations et les ont même largement abolis pour les descendants directs.[1] Une initiative populaire pour l’introduction d’un impôt national sur les successions a été massivement rejetée en juin 2015 avec 71% de votes négatifs.

D’un point de vue purement économique, cependant, l’impôt sur les successions a des atouts à faire valoir. Contrairement à la plupart des autres impôts directs, il n’entrave guère les incitations à travailler et à investir – et peut même les améliorer – et du point de vue de l’équité, il semble plus juste de taxer les actifs hérités que les revenus issus du travail.

Dans cet article, nous montrons que le volume des fortunes et des héritages en Suisse est en forte augmentation. Cela signifie qu’il existe une base fiscale « inexploitée » considérable, qui pourrait être taxée dans une certaine mesure sans effets secondaires économiques majeurs.

Cependant, les avantages de l’impôt sur les successions ne sont pas aussi évidents qu’on pourrait le penser. Par exemple, les analyses scientifiques disponibles ne permettent pas de déterminer avec certitude si des impôts élevés sur les successions finissent par exacerber ou affaiblir les inégalités de richesse. Par rapport à beaucoup d’autres formes d’imposition, l’impôt sur les successions est donc un « moindre mal », mais ne constitue pas une fin en soi.

Pourtant, l’argument majeur contre l’impôt sur les successions dans la politique cantonale n’est pas la combinaison sordide de la mort et des impôts, mais bien la concurrence fiscale. Les brochures de vote officielles nous montrent que la crainte d’une éventuelle migration des retraités fortunés vers des cantons voisins a pesé bien plus lourd que tout autre motif de réduction de l’impôt sur les successions. Dans presque toutes les campagnes de vote cantonales, c’était le principal argument des opposants à l’impôt sur les successions. L’argument selon lequel l’impôt sur les successions frapperait une deuxième fois des actifs déjà imposés a été relégué au deuxième rang, suivi de la crainte d’entraves aux transferts générationnels d’entreprises familiales.[2] Une deuxième contribution importante de cet article est donc de résumer les résultats scientifiques suggérant que la crainte des cantons de subir un exode lié à l’impôt sur les successions est infondée, contrairement à la perception générale.

Volume de la fortune héritée en Suisse

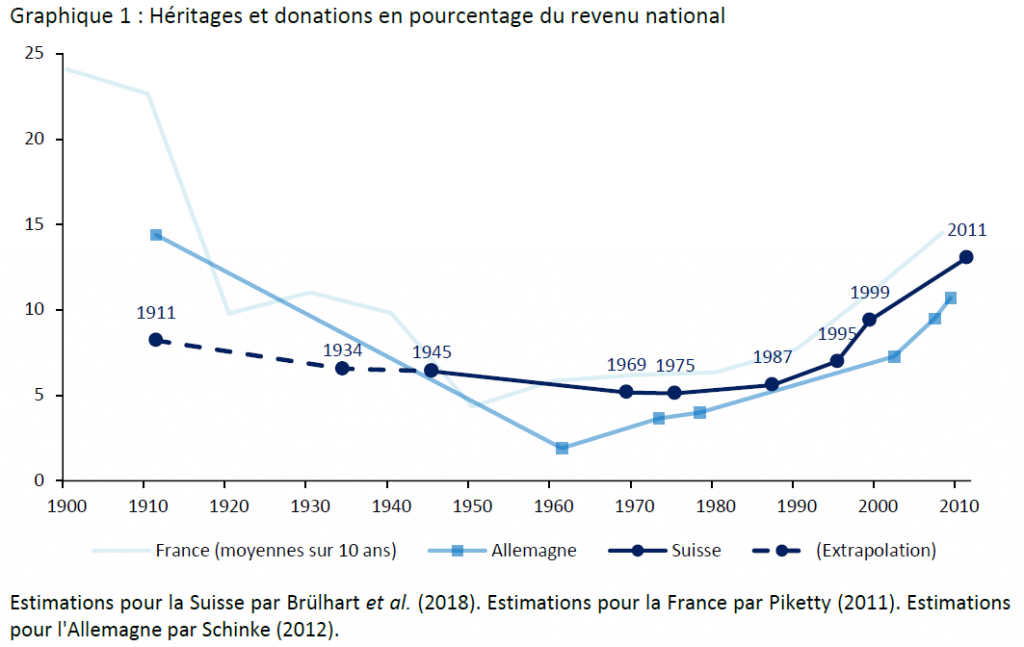

Se basant sur des données françaises, Thomas Piketty (2011) a montré que les héritages sont en train de gagner en importance après avoir atteint leur niveau le plus bas dans les années d’après-guerre. Selon ses estimations, le volume des héritages et des donations s’élève actuellement à environ 15% du revenu national et pourrait retrouver son poids économique du 19e siècle d’ici 2060.

Du point de vue statistique, la tâche de Thomas Piketty était relativement facile, dans la mesure où il s’est concentré sur la France. L’héritage y est en effet dûment enregistré et taxé depuis 1791. Grâce à cet acquis de la Révolution française, les chercheurs disposent de données détaillées et comparables dans le temps. La Suisse ne nous offre pas une telle mine de données. Depuis toujours, l’héritage est exclusivement taxé par les cantons et les communes. Il est donc mal documenté statistiquement.

De son côté, la Confédération prélève un impôt sur la fortune depuis 1911. Sur cette base, on peut établir des séries de données concernant l’évolution des patrimoines privés. Ces données fiscales permettent d’estimer indirectement les sommes héritées chaque année. L’application concrète de la méthode de calcul exige plusieurs hypothèses et des approximations assez rudimentaires. Au vu de l’intérêt de cette question, nous avons toutefois tenté l’expérience (Brülhart, Dupertuis et Moreau, 2018).

Le graphique 1 illustre l’évolution de la part des héritages et des donations dans le revenu national suisse au cours des 100 dernières années, d’après nos estimations. À titre de comparaison, elle présente également les valeurs estimées pour la France et l’Allemagne. L’augmentation des héritages au cours des 50 dernières années est également notable en Suisse, passant de 5% en 1975 à plus de 13% du revenu national en 2011.

Manifestement, les successions n’ont jamais été aussi importantes en Suisse depuis au moins 100 ans – et la tendance reste à la hausse. L’importance croissante de l’héritage résulte de trois phénomènes majeurs. Premièrement, on observe une augmentation constante de la fortune privée par rapport au revenu depuis la fin du « boom » de l’après-guerre. Deuxièmement, les gens sont en moyenne plus riches au moment de leur décès, étant donné la progression de l’espérance de vie et la qualité de la prévoyance vieillesse. Troisièmement, le volume des donations (également inclus dans notre calcul) ne cesse de croître.

Exprimée en francs, notre estimation donne une somme héritée de 61 milliards pour 2011 et de 36 milliards pour 1999. Selon la statistique de la fortune suisse de l’Administration fédérale des contributions (AFC), le patrimoine privé a augmenté de 5% par an entre 2011 et 2016 (dernières données disponibles). Extrapolé jusqu’en 2020, cela représente une augmentation de 55% depuis 2011. Selon notre estimation, le montant hérité en 2020 s’élèvera ainsi à près de 95 milliards de francs.[3]

D’autres chercheurs ont publié des estimations du volume des successions en Suisse, dont certains pour des années plus éloignées dans le temps.[4] Puisque le principal moteur de l’accroissement des héritages est la croissance de la fortune, le taux de croissance calculé de la fortune privée en Suisse permet aussi d’extrapoler ces estimations jusque 2020.[5] Cette extrapolation des estimations publiées par d’autres chercheurs donne une fourchette de 55 à 80 milliards de francs pour les héritages estimés pour 2020.[6]

Notre estimation est donc légèrement supérieure aux valeurs des autres études, qui ne quantifient que les héritages au sens propre, sans tenir compte des donations durant la vie. Pourtant, les donations et les avances sur héritage jouent un rôle tout aussi important du point de vue de la politique fiscale ainsi que de la distribution des richesses que les héritages qui suivent le décès du testateur. Selon les estimations disponibles, on peut supposer que le volume de donations correspond à une part allant de 30% à 40% des héritages, avec une tendance à la hausse. Par conséquent, si l’on ajoute 35% aux estimations extrapolées des autres études, on arrive à des héritages (donations comprises) variant entre 74 et 108 milliards de francs en 2020. Notre estimation de 95 milliards est donc cohérente avec les résultats d’autres études.

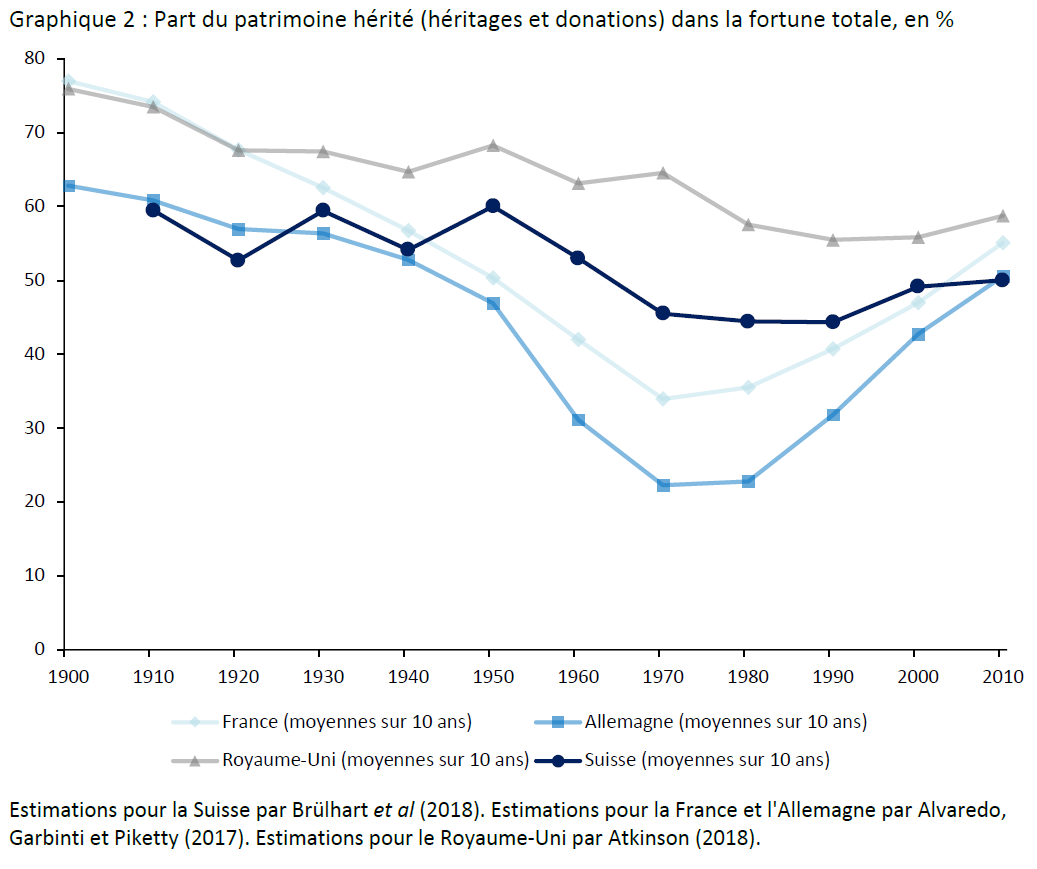

On peut également décrire différemment le poids économique des héritages, notamment par la proportion de la fortune provenant de l’héritage (Piketty et Zucman 2015, Alvaredo, Garbinti et Piketty 2017). Pour faire simple, il existe deux façons de faire fortune : soit on épargne ce qu’on a gagné, soit on épargne ce qu’on a hérité (y compris les donations). En théorie, chaque franc de fortune peut être divisé en une partie gagnée par l’individu et une partie héritée.

Nous avons appliqué cette méthode d’estimation aux données suisses et calculé les valeurs indiquées au graphique 2.[7] Il s’avère qu’en Suisse, environ la moitié d’un franc de fortune moyen est héritée et l’autre moitié est gagnée par l’individu, comme dans les autres pays européens pour lesquels de telles estimations existent. Par rapport à la fortune, le poids des héritages au cours du siècle dernier a été un peu moins volatil que par rapport au revenu national, même si, une fois encore, l’évolution est non linéaire. De 60% pendant la première moitié du 20e siècle, le poids de l’héritage est tombé à 44% dans les années 1970 et 1980, pour remonter à 50% en 2010.

Les héritages et les donations sont parfois perçus comme un mécanisme d’équilibrage économique entre les générations. Cependant, l’espérance de vie actuelle signifie que la plupart des héritier-ère-s ont dépassé la période de vie durant laquelle un apport en capital pourrait avoir le plus d’impact. Les résultats de Jann et Fluder (2017, tableaux 11 et 12), basés sur les données fiscales de Berne, montrent que seulement 4,9% des héritages et 18,5% des donations sont versés à des bénéficiaires âgé-e-s de moins de 40 ans. Près de 60% des héritages sont transmis à des personnes âgées de plus de 60 ans. Selon ces données, l’effet redistributif matériel est également limité, puisque la majorité des héritages, et même des donations, sont versés à des personnes déjà fortunées. Toutefois, ces données ne permettent pas de déterminer de manière concluante si l’héritage augmente ou diminue globalement l’inégalité de richesse.

Réduction de la charge fiscale et accroissement des inégalités de richesse

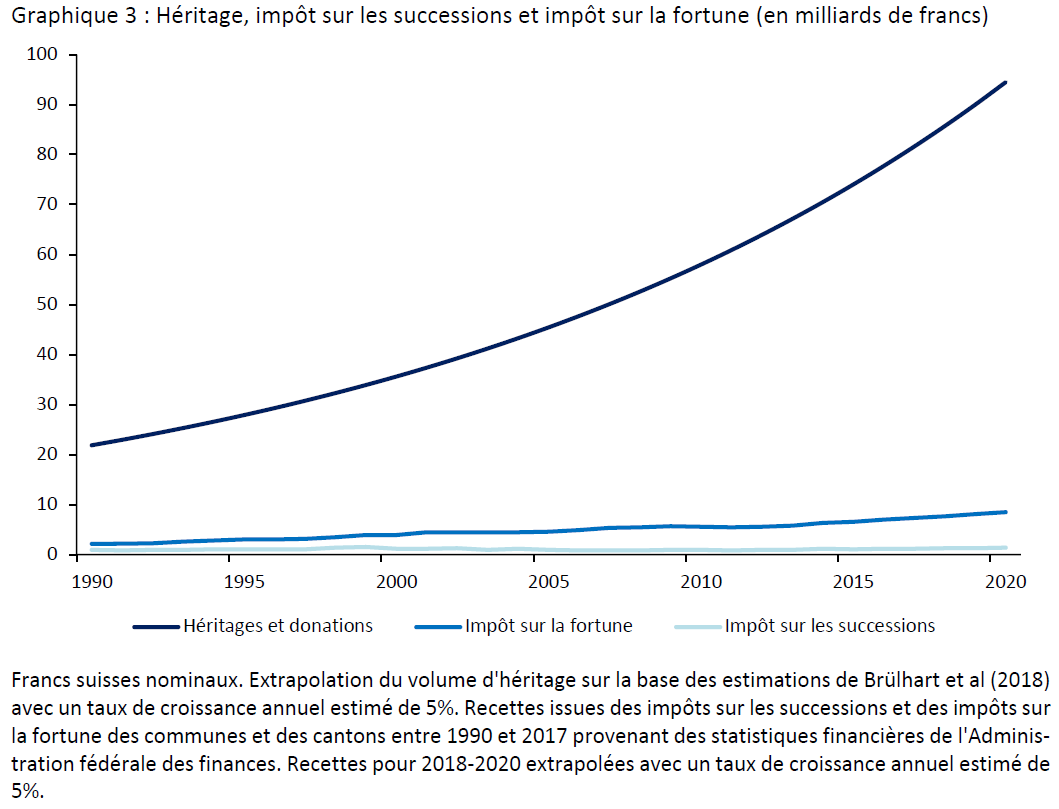

En Suisse, les héritages sont désormais très peu taxés. Le volume des héritages est estimé à 95 milliards de francs en 2020, alors que les impôts sur la succession s’élèvent à 1,34 milliard de francs.[8] Le taux moyen de l’impôt sur les successions est donc de 1,4%. Selon nos estimations présentées dans le graphique 3, chaque franc hérité était imposé à un taux moyen de 4,1% en 1990 et de 2,0% en 2005. Ces chiffres montrent clairement que l’impôt cantonal sur les successions a diminué d’environ deux tiers au cours des trois dernières décennies.

Dans ce contexte, on doit tenir compte du fait que la Suisse se distingue du reste du monde par son impôt sur la fortune particulièrement élevé (Brülhart, Gruber, Krapf et Schmidheiny, 2019).[9] L’érosion de l’impôt sur les successions a-t-elle éventuellement été compensée par une augmentation de l’impôt sur la fortune ? Les estimations présentées dans le graphique 3 nous fournissent ici aussi une réponse claire : par rapport à la masse des actifs hérités, l’impôt perçu sur la fortune n’a pas augmenté. Il a même légèrement diminué, passant de 10,0% en 1990 et de 10,1% en 2005 à 9,0% en 2020, selon nos estimations. Cette situation s’explique par les baisses de l’impôt sur la fortune appliquées dans de nombreux cantons, en particulier entre 2005 et 2010 (Brülhart et al., 2019).

Au cours des quarante dernières années, le patrimoine et les héritages ont donc bénéficié d’allègements fiscaux considérables, alors même que l’augmentation des actifs et des flux successoraux a été nettement supérieure à la croissance économique générale.

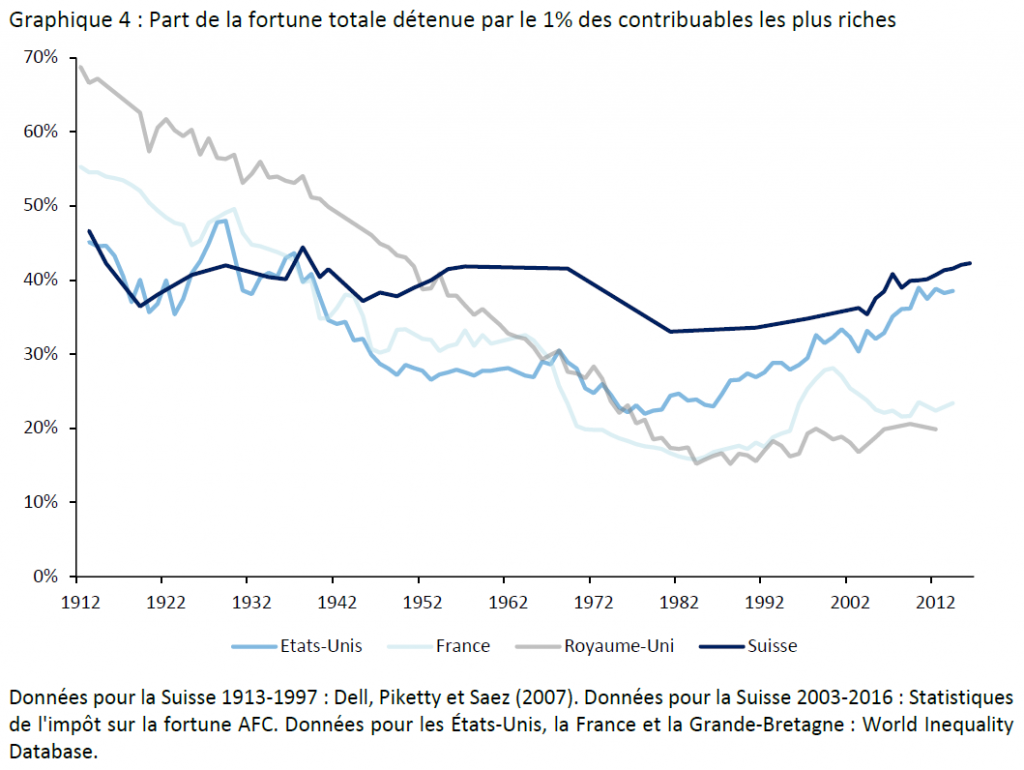

Ce ne sont pas seulement la fortune et les héritages qui en résultent qui ont augmenté, mais aussi l’inégalité de la répartition de cette fortune. Le graphique 4 montre que le 1% des contribuables les plus riches de Suisse détient à nouveau plus de 40% de la fortune privée totale, après une baisse dans la seconde moitié du 20e siècle. Il s’agit d’un record mondial. Föllmi et Martinez (2017) montrent que les parts du patrimoine total d’autres quantiles supérieurs (p. ex., les 0,1% ou 10% supérieurs) sont également en train de croître.

La part du patrimoine détenue par le 1% des contribuables les plus riches en Suisse n’est pas directement comparable avec celles d’autres pays, car il exclut les actifs non imposables des 2e et 3e piliers, alors que de tels actifs sont inclus dans des pays similaires. Si l’on inclut également les avoirs de prévoyance en Suisse, la part du 1% les plus riches tombe à 25-28% selon la méthode de calcul, et se rapproche donc de la moyenne européenne (Föllmi et Martinez, 2017). Toutefois, le capital de prévoyance exonéré d’impôt n’est pas équivalent à un capital libre. En particulier, ces capitaux ne peuvent être légués que de façon limitée.[10] Ainsi, la répartition de la fortune privée est une variable pertinente sur le plan sociopolitique, et l’augmentation lente, mais constante, des inégalités de richesse au cours des quatre dernières décennies mérite notre attention.

Résultat inévitable de la concurrence fiscale ?

L’allègement fiscal observé sur les successions a une cause qui apparaît évidente : la concurrence fiscale. L’inquiétude suscitée par l’exode des contribuables âgé-e-s fortuné-e-s a manifestement joué un rôle de premier plan dans les nombreuses réformes cantonales de l’impôt sur les successions au cours des quatre dernières décennies. L’analyse des bulletins de vote officiels relatifs à 15 projets de loi cantonaux de réduction des impôts sur les successions depuis 1990 montre clairement que 64% du texte était consacré à la concurrence visant à attirer les contribuables mobiles (Brülhart et Parchet, 2014a). De plus, cette étude montre que la concurrence fiscale a été le premier argument avancé par les partisans de l’impôt sur les successions dans 13 des 15 brochures analysées. Selon cet argument récurrent, les riches contribuables s’exileraient dans les cantons où les héritier-ère-s sont moins taxé-e-s. Les autres arguments classiques contre les impôts sur les successions, tels que l’imposition multiple ou d’éventuelles entraves à la transmission intergénérationnelle dans les entreprises familiales, ont eu beaucoup moins de poids dans les débats politiques sur les réductions cantonales d’impôts.

La logique de la concurrence fiscale est irréfutable. Cependant, le facteur décisif n’est pas de savoir si les contribuables mobiles sont dissuadé-e-s par des impôts plus élevés, mais combien d’entre eux le sont. Quand les contribuables s’exilent en grand nombre, une augmentation d’impôt peut en effet devenir contre-productive sur le plan fiscal, parce qu’elle réduit les recettes fiscales au lieu de les augmenter. Inversement, une réduction d’impôt déclenchant un afflux massif de contribuables financièrement solides pourrait être intéressante pour les finances publiques. Toutefois, moins ces réactions migratoires sont fortes, plus les recettes fiscales devraient augmenter en cas d’augmentation des impôts et diminuer en cas de réduction. L’ampleur des réactions migratoires induites par la fiscalité – appelées dans la littérature « élasticité de la base fiscale » – est donc cruciale.[11]

Nous avons tenté d’enregistrer économétriquement les réactions des contribuables, et donc l’élasticité de l’assiette cantonale de l’impôt sur les successions (Brülhart et Parchet, 2014a).[12] Notre estimation centrale de l’élasticité de l’impôt sur les successions à court terme est de -0,09. Toutefois, cette valeur n’est pas statistiquement significative. En d’autres termes, nous ne pouvons rejeter l’hypothèse selon laquelle les modifications de l’impôt cantonal sur les successions n’ont eu aucune incidence sur la base fiscale. Notre valeur estimée est également faible dans la mesure où elle est très éloignée de -1 et donc de l’élasticité suffisante pour qu’une réduction d’impôt soit rentable du point de vue des recettes de l’impôt sur les successions.

Des études américaines ont également recensé peu de preuves de mobilité systématique liée à l’impôt sur les successions de la part de contribuables âgé-e-s fortuné-e-s (Bakija et Slemrod, 2004 ; Conway et Rork, 2012). L’étude de Moretti et Wilson (2019), qui se concentre sur les déménagements des milliardaires américains de la liste Forbes 400 liés à l’impôt sur les successions fait figure d’exception. En effet, elle montre que ces super-riches réagissent à l’impôt sur les successions. Selon Moretti et Wilson (2019), un État américain perd en moyenne un tiers de la fortune des 400 Américains les plus riches s’il introduit un impôt sur les successions de 15%. Il est toutefois intéressant de noter que leurs estimations montrent également que, du point de vue du fisc, les impôts sur les successions sont lucratifs même pour cette catégorie de contribuables souvent très mobiles et fiscalement sensibles : un impôt sur les successions de 15% sur la fortune des membres du Forbes 400 n’impliquerait une perte de recettes que pour un seul État, la Californie. Des sociologues américains attribuent la mobilité limitée des personnes fortunées au fait que les hauts revenus et la richesse reposent souvent sur un réseau social local fort qui ne peut plus être utilisé ni maintenu de la même manière après un déménagement (Young, Varner, Lurie et Prisinzano, 2016).

En Suisse, l’impôt sur la fortune semble peser davantage que l’impôt sur les successions dans les décisions des ménages aisés concernant leur choix de résidence fiscale. Dans notre étude sur la mobilité de contribuables âgés et aisés, nous estimons une élasticité de -0,13 par rapport à l’impôt sur la fortune (Brülhart et Parchet, 2014a). Bien que cette estimation soit un peu plus élevée que celle concernant l’impôt sur les successions, elle n’est pas non plus statistiquement significative. Dans une étude sur les effets de l’impôt cantonal sur la fortune, nous constatons que les baisses d’impôt provoquent de fortes réactions sous forme de fortune déclarée supplémentaire et qu’environ un quart de ces réactions sont imputables aux déménagements de contribuables (Brülhart et al., 2019). Les contribuables fortuné-e-s semblent donc réagir de façon plus sensible à des modifications de l’impôt sur la fortune qu’à celles de l’impôt sur les successions.

La situation est différente en ce qui concerne l’impôt sur le revenu : nos estimations impliquent une élasticité de -0,81. Cette estimation est statistiquement significative. Les très faibles effets migratoires que nous avons observés en ce qui concerne l’imposition des successions ne semblent donc pas être dus à un manque de précision des données ou des méthodes d’estimation, car, comme prévu, nous constatons un effet mesurable fort et statistiquement précis de l’impôt sur le revenu.

La baisse de l’impôt sur les successions, une opération déficitaire

Selon les estimations de l’élasticité indiquées plus haut, les réactions comportementales aux réductions de l’impôt sur les successions étaient loin d’être suffisantes pour compenser les pertes fiscales directes dues aux réductions du taux d’imposition.

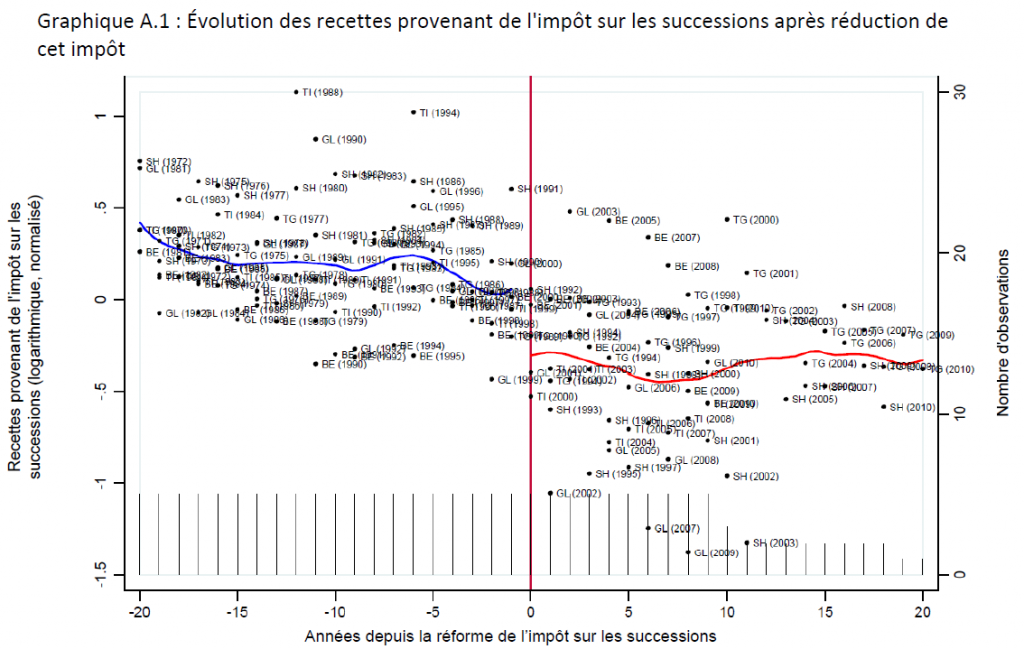

Toutefois, les contribuables réagissent souvent avec un certain décalage, soit en anticipant une réforme particulière, soit en passant à l’action après la réforme. C’est pourquoi nous avons examiné l’évolution des recettes fiscales sur les successions dans cinq cantons avant et après l’application de réductions particulièrement importantes des impôts sur les successions. Dans le scénario que les partisans de la réduction d’impôt ont habituellement à l’esprit, les réductions d’impôts attirent de riches contribuables qui deviennent des testateur-trice-s lucratif-ve-s à la fin de leur vie. Selon ce scénario, on pourrait s’attendre à une baisse des recettes fiscales au moment de la baisse d’impôt, suivie d’un rebond graduel au niveau précédant la réduction d’impôt, voire au-dessus. Toutefois, les données disponibles ne permettent pas de discerner un tel recouvrement des recettes fiscales, et ce jusqu’à 20 ans après la réforme (voir graphique A.1 en annexe).[13]

Pour une évaluation globale des effets fiscaux, il convient également de garder à l’esprit qu’un-e contribuable attiré-e par un faible impôt sur les successions paie aussi – ou surtout – des impôts sur le revenu et sur la fortune de son vivant.[14] Toutefois, d’autres calculs ont montré que, même en tenant compte des autres impôts payés tout au long de la vie des personnes qui emménagent dans un canton donné, les baisses d’impôt sur les successions ne sont pas payantes du point de vue du fisc cantonal.

Selon l’état actuel de nos connaissances, l’assiette fiscale de l’impôt sur les successions ne réagit guère aux modifications de cet impôt à l’échelle du canton. Par conséquent, les baisses d’impôt cantonales n’ont pas résulté d’une nécessité inéluctable due à la concurrence fiscale. La vague de réductions des impôts sur les successions a plutôt découlé d’une « concurrence fiscale présumée ».

Remarques finales

Que nous apprennent ces résultats empiriques sur l’imposition des héritages ? En premier lieu, on pourrait conclure qu’en raison de l’importance croissante de l’héritage, le fisc ne devrait pas laisser cette base fiscale inexploitée. Cela est d’autant plus vrai que l’impôt sur les successions provoque relativement peu de distorsions économiques comparé à d’autres impôts (Brülhart et Parchet 2014b). D’un point de vue économique, il serait difficile de s’opposer à un certain transfert de la charge fiscale de la fortune vers les héritages.

Par ailleurs, nos résultats impliquent que l’imposition des successions ne doit pas obligatoirement s’effectuer au niveau fédéral. Selon nos estimations, les personnes âgées fortunées réagissent rarement aux modifications de l’impôt sur les successions. Les cantons pourraient donc augmenter leurs impôts sur les successions sans craindre des départs en masse de contribuables lucratifs.

Si, par exemple, les cantons augmentaient la charge moyenne de 1,4% actuellement à 4%, c’est-à-dire à un niveau similaire à celui du début des années 1990, les caisses cantonales et municipales pourraient probablement percevoir quelque 2,5 milliards de francs (= 2,6% * 95 milliards) de recettes supplémentaires en 2020. Un flux économique considérable reste presque exonéré d’impôts, alors qu’il pourrait servir à financer de futures demandes de prestations publiques, par exemple dans le secteur des soins. Un rééquilibrage entre l’impôt sur la fortune et l’impôt sur les successions mériterait également d’être envisagé.

Cependant, les finances publiques de la plupart des cantons sont actuellement saines. De plus, le soutien politique en faveur d’une augmentation de l’impôt sur les successions pour des raisons purement distributives fait défaut, compte tenu du rejet clair de l’initiative relative à l’impôt sur les successions de 2015. Des augmentations de l’impôt sur les successions pourraient éventuellement trouver un soutien majoritaire si elles étaient liées à de nouvelles dépenses urgentes (en tant que source de financement du « moindre mal») ou pour compenser d’autres impôts moins efficaces.

Les arguments purement politiques en matière de distribution concernant l’impôt sur les successions reposent sur l’hypothèse que les héritages et les donations renforcent, voire exacerbent, les inégalités de fortune socialement indésirables. Cependant, cette affirmation manque de base scientifique solide. Une augmentation des flux successoraux n’entraîne pas nécessairement une concentration dynastique croissante des grandes fortunes. Piketty (2014) note que les héritages actuels sont répartis de manière plus large et plus uniforme qu’il y a cent ans (il parle de « petits rentiers »). Des estimations à partir de données du Danemark et de la Suède suggèrent que l’héritage réduit les inégalités de richesse relatives (mais non absolues) à court terme (Boserup, Kopczuk et Kreiner, 2016 ; Elinder, Erixson et Waldenström, 2018). Selon Moser (2019), les données individuelles de l’administration fiscale zurichoise indiquent aussi que dans leur ensemble les héritages réduisent les inégalités de fortune plutôt que de les exacerber.

L’étude suédoise d’Elinder et al. (2018) montre également que l’impôt sur les successions a exacerbé, et non réduit, les inégalités en matière de richesse parce que, malgré un taux d’imposition progressif, il représentait une proportion plus élevée du patrimoine total (héritage plus patrimoine existant) des héritier-ère-s moins fortuné-e-s par rapport aux très riches. Cependant, Nekoei et Seim (2019) montrent, également avec des données suédoises, que les héritier-ère-s pauvres consomment leur héritage plus rapidement que les héritier-ères-s riches. Ainsi, l’héritage à long terme peut aussi accroître l’inégalité relative de la richesse, une tendance qui pourrait être contrecarrée par un impôt progressif sur les successions.

Nous ne savons pas comment évolue l’inégalité entre les héritier-ère-s en Suisse ainsi qu’entre ces dernier-ère-s et les non-héritier-ère-s, pas plus que nous ne connaissons l’incidence des impôts sur les successions sur la répartition de la richesse. Il y a encore beaucoup à explorer.

[1] La « succession » intervient au moment d’un décès, alors qu’une « donation » est entendue entre deux personnes vivantes.

[2] Selon l’enquête menée auprès des électeurs après le référendum de 2015, ces deux arguments ont toutefois été à l’avant-plan du débat sur un impôt fédéral sur les successions.

[3] Le revenu national suisse a augmenté en moyenne de 1,3% par an sur la période 2011-2018. Ainsi, la valeur extrapolée des héritages de la Suisse dans le graphique 1 pour 2020 correspond déjà à 17% du revenu national, soit une valeur supérieure à celle estimée pour 1911.

[4] Morger et Stutz (2017) : 63 milliards en 2015 ; Stutz, Bauer et Schmugge (2007) : 28,5 milliards en 2000, 23 milliards en 1997 ; Daepp (2003) : 18-22 milliards en 1997.

[5] Selon les statistiques de l’AFC sur la fortune, le taux de croissance nominal annuel de la fortune privée a été presque exactement de 5% sur l’ensemble de la période 1997-2016. Les valeurs extrapolées résultent donc de la multiplication du volume estimé d’héritage de l’année T par le facteur 1,05(2020-T).

[6] Le seuil inférieur de 52 millions résulte du seuil inférieur de l’intervalle estimé de Daepp (2003), et le plafond résulte de l’étude de Morger et Stutz (2017).

[7] La méthode utilisée repose nécessairement sur l’hypothèse que le taux d’épargne sur les revenus du travail est le même que le taux d’épargne sur les revenus du capital. Ces derniers étant plus inégalement répartis que les premiers, le taux d’épargne sur les revenus du capital est en réalité probablement plus élevé. Ainsi, les estimations présentées au graphique 2 représentent des sous-estimations plutôt que des surestimations de la part de l’héritage.

[8] Selon les données disponibles de l’Administration fédérale des finances, les impôts sur les successions et les donations payés dans les communes et les cantons s’élèvent à 1,16 milliard de francs en 2017. Nous extrapolons cette valeur en 2020 avec un taux de croissance supposé de 5%.

[9] La Suisse a également une charge fiscale relativement élevée sur les revenus du capital. Toutefois, les gains en capital sur les actifs financiers sont exonérés d’impôt. Pour une analyse complète de la charge fiscale sur le capital en Suisse, voir Salvi, Schellenbauer et Zobrist (2013).

[10] Les avoirs du 3e pilier et les avoirs du 2e pilier versés sous forme de retraits de capital peuvent être légués de la même manière que les autres avoirs privés. Les avoirs du 2e pilier non versés ne peuvent être légués que dans la mesure où ils donnent droit à des rentes de veuve, de veuf et d’orphelin.

[11] Cette élasticité est généralement négative parce que plus les impôts sont élevés, plus la base fiscale se rétrécit, et vice versa. Avec une élasticité nulle (aucune réaction comportementale), les recettes fiscales changent proportionnellement à la variation de la charge fiscale. Avec une élasticité de -1, les ajustements comportementaux compensent exactement les changements de la charge fiscale, de sorte que les recettes fiscales ne réagissent pas aux modifications du taux d’imposition. Pour finir, avec une élasticité inférieure à -1, les baisses d’impôts sont « rentables » pour les finances publiques, car elles entraînent une augmentation des recettes fiscales.

[12] Le plus grand défi méthodologique d’une telle analyse réside dans la mesure de l’assiette fiscale affectée par les impôts sur les successions. Au sens le plus strict du terme, l’assiette pertinente est la somme des actifs hérités. Partant de l’hypothèse que les principaux-ales concerné-e-s par le souci de leurs héritier-ère-s sont les personnes ayant atteint l’âge de la retraite, nous nous sommes systématiquement concentrés sur ces contribuables. On peut également supposer que les retraité-e-s les plus riches sont plus sensibles aux modifications de l’impôt sur les successions que les moins riches. La mesure de l’assiette de l’impôt sur les successions que nous privilégions est donc le revenu provenant de l’impôt fédéral direct des ménages de retraité-e-s du décile des revenus les plus élevés.

[13] Dans Brülhart et Parchet (2014a), nous estimons également des modèles de panel dynamique qui permettent de calculer les effets à long terme selon certaines hypothèses. Ces estimations à long terme ne sont pas très différentes de nos estimations principales.

[14] Cela signifie que l’élasticité de l’impôt sur les successions au-delà de laquelle une réduction de l’impôt sur les successions serait fiscalement intéressante n’est pas de -1, mais plus proche de zéro. Nous estimons que si d’autres impôts étaient inclus, il serait déjà possible de réduire les impôts sur les successions de nature à augmenter les recettes à partir d’une élasticité de -0,28. Toutefois, cette valeur limite est également très inférieure à nos estimations d’élasticité.

Annexe

Bibliographie

- Alvaredo, Facundo, Bertrand Garbinti und Thomas Piketty (2017) On the Share of Inheritance in Aggregate Wealth in Europe and the United States, 1900-2010. Economica, 84(334): 239–260.

- Atkinson, Anthony B. (2018) Wealth and Inheritance in Britain from 1896 to the Present. Journal of Economic Inequality, 16(2): 137-169.

- Bakija, Jon und Joel Slemrod (2004) Do the Rich Flee from High State Taxes? Evidence from Federal Estate Tax Returns. NBER Working Paper, Nr. 10645.

- Boserup, Simon H., Wojciech Kopczuk und Claus T. Kreiner (2016) The Role of Bequests in Shaping Wealth Inequality: Evidence from Danish Wealth Records. American Economic Review, 106(5): 656-661.

- Brülhart, Marius, Didier Dupertuis und Elodie Moreau (2018) Inheritance Flows in Switzerland, 1911-2011. Swiss Journal of Economics and Statistics, 154(8).

- Brülhart, Marius, Jonathan Gruber, Matthias Krapf und Kurt Schmidheiny (2019) Behavioral Responses to Wealth Taxes: Evidence from Switzerland. CEPR Discussion Paper, Nr. 14054.

- Brülhart, Marius und Raphaël Parchet (2014a) Alleged Tax Competition: The Mysterious Death of Inheritance Taxes in Switzerland, Journal of Public Economics, 111: 63-78.

- Brülhart, Marius und Raphaël Parchet (2014b) Erbschaftssteuer: Was sagt die wissenschaftliche Forschung? Die Volkswirtschaft, 3-2014: 53-55.

- Conway, Karen S. und Jonathan C. Rork (2012) No Country for Old Men (or Women): Do State Tax Policies Drive Away the Elderly? National Tax Journal, 65(2): 313-356.

- Daepp, Martin (2003) Zum Einnahmenpotenzial einer Bundeserbschafts- und Schenkungssteuer. Arbeitspapier, Eidgenössische Steuerverwaltung, Bern.

- Dell, Fabien, Thomas Piketty und Emmanuel Saez (2007) Income and Wealth Concentration in Switzerland Over the 20th Century, in A.B. Atkinson und T. Piketty (Hrsg.) Top Incomes over the Twentieth Century, Oxford University Press, 2007.

- Elinder, Mikael, Oscar Erixson und Daniel Waldenström (2018) Inheritance and Wealth Inequality: Evidence from Population Registers. Journal of Public Economics, 165: 17-30.

- Föllmi, Reto und Isabel Martinez (2017) Die Verteilung von Einkommen und Vermögen in der Schweiz, UBS Center Public Paper, Nr. 6, Universität Zürich.

- Jann, Ben und Robert Fluder (2015) Erbschaften und Schenkungen im Kanton Bern, Steuerjahre 2002 bis 2012, University of Bern Social Sciences Working Papers, Nr. 11, Universität Bern.

- Moretti, Enrico und Daniel J. Wilson (2019) Taxing Billionaires: Estate Taxes and the Geographical Location of the Ultra-Wealthy, Arbeitspapier, Universität Berkeley und Federal Reserve Bank of San Francisco.

- Morger, Mario und Heidi Stutz (2017) Schätzung des Erbschaftsvolumens 2015, Arbeitspapier, Büro BASS, Bern.

- Moser, Peter (2019) Vermögensentwicklung und –mobilität, statistik.info, 2019/02, Statistisches Amt des Kantons Zürich.

- Nekoei, Arash und David Seim (2019) How Do Inheritances Shape Wealth Inequality? Theory and Evidence from Sweden. Arbeitspapier, Universität Stockholm und Universität Uppsala.

- Piketty, Thomas (2011) On the Long-Run Evolution of Inheritance: France 1820-2050. Quarterly Journal of Economics, 126(3): 1071-1131.

- Piketty, Thomas (2014) Le capital au XXIe siècle. Seuil, Paris.

- Piketty, Thomas und Gabriel Zucman (2014) Capital Is Back: Wealth-Income Ratios in Rich Countries 1700-2010. Quarterly Journal of Economics, 129(3): 1255–1310.

- Salvi, Marco, Patrik Schellenbauer und Luc Zobrist (2013) Vermögenssteuern: Schallgrenze erreicht. In: Salvi, Marco und Luc Zobrist (Hrsg.) Zwischen Last und Leistung: Ein Steuerkompass für die Schweiz, Avenir Suisse, Zürich.

- Schinke, Christoph (2012) Inheritance in Germany 1911 to 2009: A Mortality Multiplier Approach. SOEP Papers on Multidisciplinary Panel Data Research #462, DIW Berlin.

- Stutz, Heidi, Tobias Bauer und Susan Schmugge (2007) Erben in der Schweiz. Verlag Rüegger.

- Young, Cristobal, Charles Varner, Ithai Z. Lurie und Richard Prisinzano (2016) Millionaire Migration and Taxation of the Elite: Evidence from Administrative Data. American Sociological Review, 81(3): 421-446.

Bild: pixabay